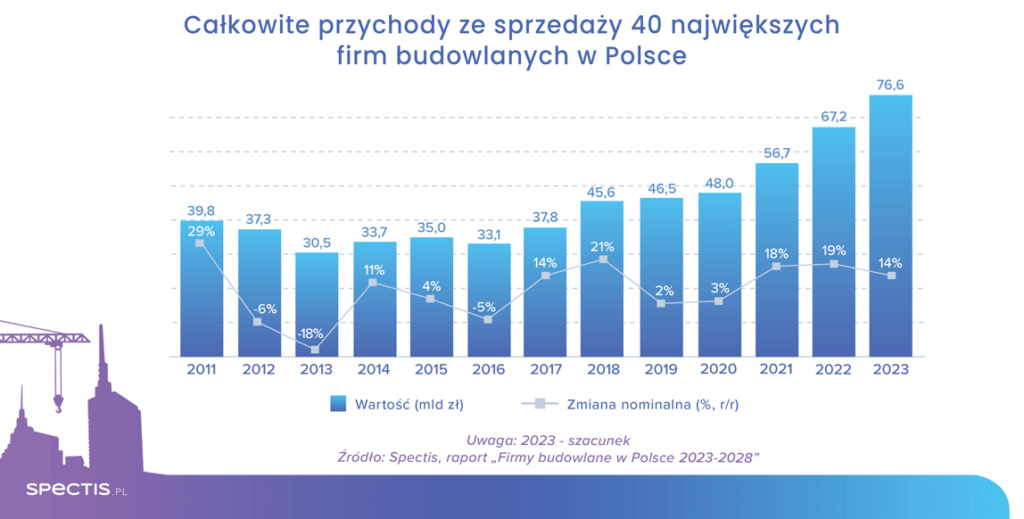

Jak wynika z raportu firmy badawczej Spectis Firmy budowlane w Polsce 2023–2028, łączne przychody 40 wiodących grup budowlanych w 2022 r. wyniosły 67 mld zł, co stanowiło 30% przychodów całego sektora średnich i dużych firm budowlanych. Dzięki lepszej od prognoz kondycji budownictwa inżynieryjnego oraz z uwagi na utrzymujący się wysoki poziom inflacji w budownictwie w 2023 r. firmy odnotowały nominalny wzrost przychodów o ok. 14%, do rekordowego poziomu 77 mld zł.

Polski sektor budowlany pozostaje rynkiem bardzo rozdrobnionym, z wolno postępującą konsolidacją. Udział rynkowego lidera (grupy Budimex) w przychodach wszystkich firm budowlanych zatrudniających powyżej dziewięciu pracowników wyniósł w 2022 r. 3,9% wobec 4,7% dwa lata wcześniej. Z kolei pięć największych grup budowlanych – Budimex, Strabag, PORR, Erbud i Polimex-Mostostal – odpowiada za 11,4% przychodów firm budowlanych zatrudniających powyżej dziewięciu pracowników.

Budownictwo inżynieryjne napędza obroty największych wykonawców

Z przeprowadzonej przez Spectis analizy bieżących kontraktów największych wykonawców wynika, że w projekty o najwyższej wartości zaangażowane są obecnie grupy Budimex, Polimex-Mostostal, Intercor, PORR, Strabag, Mirbud, Gülermak i Mostostal Warszawa, głównie za sprawą dużych kontraktów drogowych, kolejowych i energetycznych.

W 2021 r. wejście na listę 40 największych grup budowlanych zapewniało odnotowanie przychodów na poziomie przekraczającym 500 mln zł. Natomiast w 2022 r. do wejścia na listę 40 największych podmiotów konieczne były już przychody w wysokości ok. 650 mln zł. Z kolei aby dostać się na szeroką listę 250 największych firm budowlanych, należało osiągnąć w 2022 r. przychody powyżej 120 mln zł.

W oczekiwaniu na przyspieszenie w budownictwie energetycznym

Wybuch wojny w Ukrainie i wynikające z niej widmo kryzysu energetycznego uświadomił rządzącym, że w obszarze transformacji energetycznej polskiej gospodarki jak najszybciej należy przejść od słów do czynów. Od początku 2022 r. obserwowany jest wyraźny wzrost liczby i wartości zapowiadanych inwestycji. Jak wynika z raportu Spectis Budownictwo energetyczno-przemysłowe w Polsce

2024–2029, aktualna wartość 210 realizowanych i planowanych największych inwestycji energetyczno-przemysłowych w Polsce to 532 mld zł. W puli znaczących projektów inwestycje na etapie budowy mają łączną wartość 79 mld zł, a pozostałe 453 mld zł mają kosztować inwestycje będące w fazie przetargu, planowania lub wstępnej koncepcji. Tak olbrzymia dysproporcja pomiędzy wartością inwestycji w realizacji a wartością inwestycji planowanych świadczy o ogromnym potencjale rozwoju tego segmentu budownictwa.

Całkowite roczne przychody 80 największych wykonawców energetyczno-przemysłowych w Polsce w 2022 r. wyniosły 43 mld zł, z czego blisko 30 mld zł przypada na segment szeroko rozumianych inwestycji energetyczno-przemysłowych, czyli bloków energetycznych, spalarni odpadów, elektrociepłowni, kotłowni, specjalistycznych instalacji przemysłowych, odnawialnych źródeł energii oraz sieci przesyłowych.

Wzrost wartości przerobów w kontraktach energetycznych, stagnacja rentowności

Biorąc pod uwagę wartość realizowanych robót, rynek budownictwa energetyczno-przemysłowego w Polsce przez kilka lat znajdował się w stagnacji, co jednak zaczyna się wyraźnie zmieniać. Po osiągnięciu 20 mld zł w latach 2019–2020 w 2021 r. wartość kontraktów energetyczno-przemysłowych 80 czołowych firm wyniosła 23 mld zł. Natomiast w 2022 r. było to już blisko 30 mld zł. Jak wynika z trendu za pierwsze trzy kwartały 2023 r., w całym roku wartość segmentu może urosnąć w ujęciu realnym o ok. 30%, co w ujęciu nominalnym może przełożyć się na rekordową wartość 43 mld zł.

Istotnym problemem tej gałęzi budownictwa pozostaje niska zyskowność. W latach 2017–2022 średnia rentowność netto w grupie 80 wykonawców wyniosła 2%, na co wpłynęły problemy finansowe kilku znaczących graczy.

Technologie niskoemisyjne przyszłością budownictwa energetycznego

W najbliższych latach coraz ważniejszym elementem rynku energetycznego będą odnawialne źródła energii. Jak wynika z projektu aktualizującego obecny program Polityka energetyczna Polski do 2040 r. (PEP2040), inwestycje w rozwój nowych mocy planowane do 2040 r. sięgną ponad 700 mld zł, z czego przeszło 80% będą stanowić wydatki na moce zeroemisyjne (odnawialne źródła energii oraz atom).

W wyniku obserwowanego w minionych latach przyspieszenia inwestycyjnego w zakresie OZE w grupie 80 największych wykonawców energetycznych coraz liczniej reprezentowani są instalatorzy OZE, szczególnie w zakresie fotowoltaiki.

Poza mocami wytwórczymi w ciągu najbliższych 20 lat także Krajowy System Elektroenergetyczny czekają istotne zmiany strukturalne. Znacząco zmniejszy się bowiem rola jednostek węglowych, a jednocześnie wzrośnie wyraźnie udział OZE w wytwarzaniu energii elektrycznej. Zmiany te wymagać będą również kolejnych dużych inwestycji w obszarze sieci elektroenergetycznych.

Budownictwo

Budownictwo

Drogi

Drogi

Energetyka

Energetyka

Geoinżynieria

Geoinżynieria

Hydrotechnika

Hydrotechnika

Inż. Bezwykopowa

Inż. Bezwykopowa

Kolej

Kolej

Mosty

Mosty

Motoryzacja

Motoryzacja

Tunele

Tunele

Wod-Kan

Wod-Kan